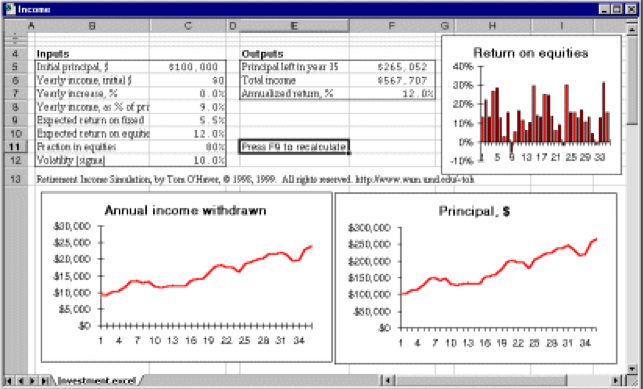

Таблица моделирования пенсионного дохода

http://www.wam.umd.edu/~toh/income/

Том О’Хейвер, Мэрилендский университет, апрель 1998 г.

Исправлено в апреле 2008 г.

Это моделирование показывает, какой доход вы можете снять со пенсионного счета (например, IRA или счета 401k), который инвестируется в комбинацию инструментов с фиксированной процентной ставкой или переменных (долевых) инструментов, предполагая, что все проценты и прирост капитала повторно инвестировано и не облагается налогом. Вы можете контролировать выводимый доход, доходность фиксированной прибыли и долей капитала ваших инвестиций, а также волатильность (неопределенность) долей капитала. Графики показывают изменение основного и ежемесячного дохода в зависимости от времени для 35-летнего пенсионного периода (например, от 65 до 100 лет или от 60 до 95 лет). (Сопутствующее моделирование, таблица инвестиционного моделирования можно использовать для оценки основной суммы, которая может быть накоплена за счёт ваших трудовых лет).

Примечание: это моделирование было разработано для учебных целей и не предназначено для подробного личного финансового планирования. Он не принимает во внимание определённые личные и юридические факторы, которые могут применяться к гражданам США, такие как: дополнительный доход от пенсий, социального обеспечения или заработной платы; подоходный налог и налог на прирост капитала; Штрафы IRS за досрочное снятие средств до достижения возраста 59 лет или за превышение суммы снятия свыше 150 000 долларов в год; и минимально необходимое снятие средств со счетов IRS после возраста 70 1/2 лет.

Это моделирование доступно в трех различных форматах электронных таблиц:

Версия OpenOffice Calc будет работать как с версией OpenOffice для Windows, так и с Macintosh, которую можно бесплатно загрузить с openoffice.org .

Версия Microsoft Excel находится в формате Excel 97/2000 / XP. Для запуска этой версии у вас должен быть Excel или Microsoft Office.

Оригинальная версия WingZ все еще доступна. В этой версии для управления вводом используются ползунки, управляемые мышью, и она была разработана с использованием WingZ 1.1, объектно-ориентированной электронной таблицы для Windows, Macintosh и UNIX. Для запуска этой версии у вас должна быть копия WingZ 1.1. Вы можете загрузить эту версию моделирования в двоичном формате или в формате HQX .

Входы:

- Первоначальная основная сумма : это общая сумма, инвестированная в ваши пенсионные счета в начале выхода на пенсию. Вы можете использовать электронную таблицу моделирования инвестиций, чтобы оценить сумму основного долга, которая, вероятно, будет у вас при выходе на пенсию.

- Годовой доход, начальный $:Используется, если вы хотите снимать определенную сумму в долларах со своей основной суммы каждый год в качестве дохода, независимо от того, как ваша основная сумма может колебаться из-за переменной доходности инвестиций. Это будет сумма в долларах, полученная в первый год (которая может увеличиться в последующие годы, как определено следующей статьёй ввода, годовое увеличение).

- Ежегодное увеличение:процентный коэффициент, на который вы хотите увеличивать свой доход каждый год (т.е. для компенсации инфляции). Если это значение равно нулю, это означает, что вы будете получать один и тот же доход каждый год.

- Годовой доход как% от основной суммы:используется, если вы хотите снимать фиксированный процент от основной суммы каждый год в качестве дохода, который, следовательно, может колебаться из года в год из-за переменной доходности инвестиций. Примечание. Ваш общий доход будет складываться из суммы в долларах, указанной двумя указанными выше входными переменными, и процента от основной суммы, указанного в этой переменной.

- Ожидаемая доходность по фиксированной цене. Средняя годовая доходность части вашего инвестиционного портфеля (например, облигаций или депозитных сертификатов) с фиксированной процентной ставкой. Типичная фиксированная доходность счета составляет 3–6%. Доходность по этим типам счетов настолько мало меняется из года в год, что их можно считать фактически «фиксированными».

- Ожидаемая доходность акций. Средняя годовая доходность долевой (акции и фондовый фонд) части вашего инвестиционного портфеля. Доходность вложений в акционерный капитал обычно выше, чем у вложений в основной капитал. Типичная доходность капитала составляет 10-20%.

- Доля в акциях. Доля стоимости вашего портфеля, вложенная в акции (акции и фонды акций). Если вы установите это значение в ноль, это означает, что весь ваш портфель вложен в основной капитал (ультраконсервативная позиция); если установлено значение 100, все ваши вложения вложены в акции (более агрессивная позиция).

- Волатильность (сигма) . Это имитирует волатильность долевой части вашего портфеля, контролируя ежегодные колебания доходности капитала. Если вы установите это значение на ноль, это означает, что нет колебаний в доходности (нереалистичное предположение). Волатильность измеряется в «сигме» (стандартное отклонение). Типичные сигмы для индивидуальных паевых инвестиционных фондов составляют от 10 до 20%, но хорошо сбалансированный портфель из различных типов фондов может иметь несколько меньшую волатильность, чем эта.

Выходы:

- Директор 35-го года обучения : директор, оставшийся на 35-м году выхода на пенсию (возраст 100 лет, если вы выходите на пенсию в 65 лет).

- Общий доход:общая сумма, которую вы приняли в качестве дохода за 35-летний период моделирования.

- Годовая доходность: средняя годовая доходность всего вашего портфеля (вместе взятых основных средств и долей капитала) за 35-летний период моделирования. Это обычно будет несколько отличаться от «Ожидаемой доходности», установленной во Входах, из-за нестабильности вложений в акционерный капитал.

Графики:

- Принципал:общая стоимость вашей инвестированной основной суммы. По оси абсцисс отложено количество лет пенсионного возраста.

- Изъятый годовой доход:это ваш общий валовой (до налогообложения) годовой доход. По оси абсцисс отложено количество лет пенсионного возраста. Если ваша основная сумма хранится на пенсионном счёте с отсроченным налогом (например, IRA или квалифицированный план 401k, спонсируемый компанией), вам придётся платить обычные налоги на прибыль с этого дохода. Если ваша основная сумма хранится на счёте Roth IRA, вы уже заплатили подоходный налог, и, следовательно, он представляет собой ваш доход после уплаты налогов (полученный домой).

- Годовая доходность акций: это моделирует изменение годовой прибыли на долю собственного капитала (акции и фондовый фонд) вашего инвестиционного портфеля. Среднее значение контролируется переменной «Доходность капитала», а колебания (вариация) контролируются переменной «Волатильность». Каждый раз, когда вы пересчитываете таблицу, вычисляется другой случайный набор доходностей.

Эксперименты.

- Начните с начальной основной суммы, установленной, скажем, 1000000 долларов, а все остальные переменные – равными нулю. Очевидно, что в этом случае вы не получаете никакого дохода, поэтому график дохода остается на нуле, а график основного дохода остается неизменным.

- Увеличьте переменную «Годовой доход, начальный $» и обратите внимание на эффект: график годового дохода представляет собой ровную линию (постоянную), а основной график представляет собой прямую линию с уклоном вниз, показывающую истощение основной суммы. Установите доход в размере 100 000 долларов в год. В этом случае вы можете посчитать в уме – очевидно, что через 10 лет у вас закончатся деньги, и это показано на графиках, как и следовало ожидать. Вопрос: Какой самый крупный годовой доход, который вы можете получить, позволит вашим деньгам просуществовать не менее 35 лет? Считаете ли вы это разумным годовым доходом для человека, начинающего с миллиона долларов?

- Верните «Годовой доход, начальный $» на ноль. Увеличьте «Годовой доход как % от основной суммы» и обратите внимание на эффект: график годового дохода и основной график теперь представляют собой изогнутые линии. Это связано с тем, что доход рассчитывается как фиксированный процентот основной суммы, поэтому, когда основная сумма истощается, доход падает. Если вы установите для этой переменной значение 10% (от первоначальной основной суммы в 1 000 000 долларов), первоначальный доход 100 000 долларов в год, как и раньше, вы увидите, что у вас не закончатся деньги внезапно; скорее, ваш годовой доход существенно уменьшается со временем по мере того, как истощается основная сумма.

- Теперь предположим, что вы вложили всю свою основную сумму в счет с фиксированной доходностью, зарабатывая 5% ежегодно. Установите для переменной «Фиксированный доход» значение 5. Установите свой годовой доход на уровне 30 000 долларов. Теперь основной график показывает восходящую кривую поскольку процент от ваших инвестиций, который увеличивается из года в год, более чем компенсирует изъятый годовой доход в размере 30 000 долларов США. Теперь вы можете увеличить свой доход, не исчерпывая деньги. Вопрос: Какой доход вы можете получить, чтобы ваша основная сумма оставалась неизменной на протяжении всех 35 лет моделирования? Ограничивая свой доход этой суммой, у вас никогда не закончатся деньги, независимо от того, как долго вы живете, и вы сможете передать всю первоначальную основную сумму своим наследникам. Однако, возможно, вы не хотите ничего оставлять, и в этом случае вы сможете еще больше увеличить свой доход. Преимущество инвестирования основной суммы в инструменты с фиксированной доходностью – предсказуемость, то есть вы можете точно предсказать, какой доход вы получите от своих инвестиций и как долго продержится ваша основная сумма. Если вы накопили достаточно крупную сумму основного долга, вы можете позволить себе роскошь инвестировать в предсказуемые, беспроблемные инвестиции с фиксированной доходностью. Однако многие пенсионеры считают, что им необходимо получать больший пенсионный доход, чем позволяют инвестиции с фиксированной доходностью.

- Какой доход вам понадобится на пенсии? Многие финансовые консультанты говорят, что вам потребуется от 80% до 100% вашего предпенсионного дохода. Некоторые расходы будут сокращены при выходе на пенсию (отсутствие ежедневных поездок на работу, возможно, более низкая стоимость одежды, более низкие расходы на жилье, если к тому времени ваш дом будет оплачен), но некоторые расходы могут быть больше. (Большинство пенсионеров сообщают, что они тратят больше на поездки, развлечения, питание вне дома и – особенно с возрастом – на медицинские расходы). Но если вам осталось много лет до выхода на пенсию, как вы можете оценить свой доход непосредственно перед выходом на пенсию? По крайней мере, вероятно, что ваш доход будет соответствовать уровню инфляции, которая за последние несколько десятилетий в среднем составляла от 3 до 5%. Более того, это вполне вероятно, что вы получите повышение, продвижение по службе или лучшие возможности трудоустройства в определённые моменты вашей трудовой жизни. Это означает, что за 30-летний период ваш доход может легко превысить ваш начальный доход в 5-10 раз, хотя с точки зрения человека, только начинающего свою трудовую жизнь, это может показаться большой суммой. Социального обеспечения явно будет недостаточно, даже если эта система все ещё будет действовать, когда вы выйдете на пенсию. Считайте, что вам повезло, если вы будете получать пенсию от работодателя – такие пенсии становятся все реже и реже. Скорее всего, вам придется самостоятельно получать большую часть или весь пенсионный доход за счёт пенсионных сбережений и инвестиций.или лучшие возможности трудоустройства в определённые моменты вашей трудовой жизни. Это означает, что за 30-летний период ваш доход может легко превысить ваш начальный доход в 5-10 раз, хотя с точки зрения человека, только начинающего свою трудовую жизнь, это может показаться большой суммой. Социального обеспечения явно будет недостаточно, даже если эта система все ещё будет действовать, когда вы выйдете на пенсию.

- Излюбленный способ увеличить пенсионный доход – увеличить доходность ваших пенсионных сбережений. Обычно доходность инвестиций в акционерный капитал (акции и паевые инвестиционные фонды) выше, чем у инвестиций в основной капитал. Долгосрочная историческая среднегодовая доходность фондового рынка составляет 10% с учетом Великой депрессии и 12% без учета депрессии. Чтобы смоделировать инвестиции в акции, установите для переменной «Доля в акциях» значение 100%, а для «Доходность капитала» – от 10% до 12%. Вопрос: Теперь, какой годовой доход вы можете получить, чтобы ваша основная сумма не изменилась?

- Обратной стороной инвестирования в акции является риск колебания доходности (так называемая «волатильность»). В некоторые годы фондовый рынок чувствует себя лучше, чем в другие годы. Волатильность – это степень, в которой доходность колеблется вокруг своего среднего значения; он выражается в единицах стандартного отклонения. Чем выше стандартное отклонение, тем выше колебание.

Вы можете смоделировать эффект этих колебаний, установив для переменной «Volatility» какое-нибудь ненулевое значение. Это приведет к некоторой «неровности» основной кривой (и кривой дохода, если вы основываете весь или часть своего дохода на процентах от основной суммы). Каждый раз, когда вы пересчитываете таблицу, вычисляется другой случайный набор доходностей. Это похоже на моделирование различных альтернативных возможных «будущих». Каждый раз, когда вы пробуете другой набор входных переменных, вам следует несколько раз нажать F9, чтобы увидеть, насколько меняется ваш доход.

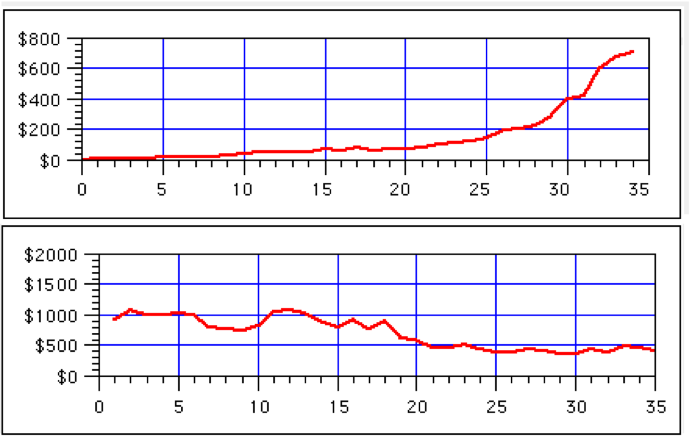

Очевидный эффект колебаний доходности инвестиций заключается в том, что это делает невозможным точное планирование. Фактически, влияние колебаний сильнее в пенсионные годы, когда вы снимаете доход со своих пенсионных счетов, чем в годы накопления богатства, когда вы делаете взносы на свои пенсионные счета. Это проиллюстрировано на следующем графике, на котором показано моделирование случайных колебаний доходности основного капитала для двух сценариев. На верхнем графике показаны годы накопления богатства (рассчитанные с помощью таблицы инвестиционного моделирования.), а нижний график иллюстрирует пенсионные годы. Средняя годовая доходность (10%) и стандартное отклонение (15%) идентичны для этих двух сценариев. Единственное отличие состоит в том, что на верхнем графике делаются регулярные взносы, а на нижнем графике – регулярные выплаты. Ясно, что влияние волатильности гораздо больше на пенсионный доход. Это одна из причин, по которой пенсионерам часто рекомендуют вкладывать свои основные средства в сбалансированный портфель консервативных фондов акций и фондов с фиксированной доходностью, чтобы снизить волатильность. Однако люди на инвестиционной фазе накопления богатства могут терпеть большую нестабильность и могут позволить себе инвестировать более агрессивно.

Но есть другая, и даже более серьёзная проблема. Если стандартное отклонение достаточно велико по сравнению со средней доходностью, возможно, что ваш основной капитал может быть исчерпан в течение вашей продолжительности жизни. Как только это произойдёт, вы не сможете вернуть основную сумму, потому что вы больше не делаете взносы. Попробуйте увеличить волатильность и посмотрите, сможете ли вы наблюдать такой сценарий «разорения». Очевидно, вы хотите исключить эту возможность. Есть несколько способов снизить вероятность банкротства: вы можете уменьшить скорость вывода средств, увеличить доходность ваших инвестиций или уменьшить волатильность доходности ваших инвестиций.

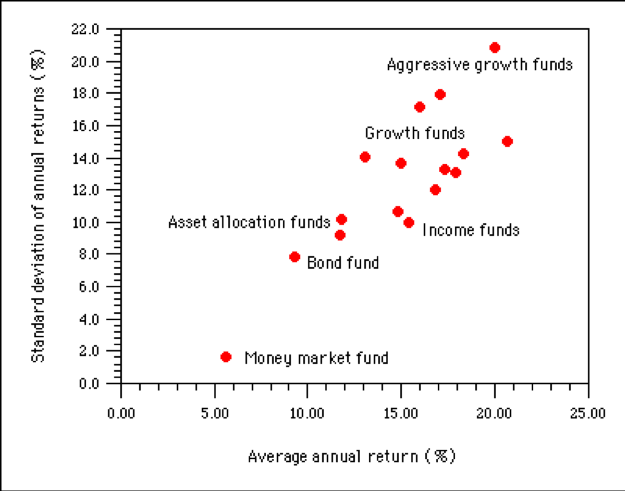

- Каковы значения типичных стандартных отклонений для различных типов инвестиций? Следующая диаграмма показывает среднегодовую доходность в процентах (на горизонтальной оси) в зависимости от годового стандартного отклонения (на вертикальной оси) нескольких различных типов инвестиций. (Это реальные примеры хорошо известных фондов, рассчитанных за период 1987-1997 годов). Ясно, что здесь наблюдается тенденция: инвестиции с самой высокой потенциальной доходностью, как правило, имеют самую высокую волатильность.

Очевидно, что желательны как высокая средняя доходность, так и низкое стандартное отклонение. В целом фонды, использующие инвестиционные стратегии с «повышенным риском», дают более высокую среднюю доходность и большие стандартные отклонения, чем фонды, использующие более консервативные стратегии.

Вы можете смоделировать эффект от инвестирования в эти типы фондов, используя эти значения для установки переменных «Доходность капитала» и «Волатильность». (В версии WingZ полная шкала ползунка Volatility представляет собой стандартное отклонение 60%. Стандартное отклонение отображается в правом верхнем углу ползунка). Вопрос: исходя из списка данных паевых инвестиционных фондов в этой таблице, какой из этих типов фондов позволит снять наибольший годовой доход без значительного риска разорения до 35 года?

Несмотря на больший риск акций по сравнению с инвестициями с фиксированной доходностью, долгосрочная средняя доходность по-прежнему лучше для акций. Ожидаемая продолжительность жизни сейчас достаточно велика, и многие из нас проведут на пенсии 30 или более лет, что большинство людей сочло бы долгосрочными инвестициями. По этой причине многие пенсионеры держат значительную часть своей основной суммы, инвестированной в акции.

- Эффект волатильности зависит от того, берете ли вы свой доход как процент от основной суммы или как фиксированную сумму в долларах. Чтобы продемонстрировать это, попробуйте следующий эксперимент. Установите стандартное отклонение на ноль и процент дохода на ноль. Затем корректируйте доход в долларах до тех пор, пока основной капитал не будет исчерпан в 35-м году. Теперь увеличьте стандартное отклонение до 5% и обратите внимание на большой эффект. Теперь установите процент дохода на тот же самый доход и установите доход $ равным нулю. Пересчитайте таблицу и обратите внимание на большую стабильность вашего дохода в последующие годы. По сути, эта стратегия снижает ваш доход, когда доходность инвестиций низкая, и увеличивает ее, когда доходность высока, что значительно снижает вероятность того, что вы разоритесь.

- Один из способов снизить риск – это инвестировать в фиксированные инвестиции и акции. Вы можете смоделировать это, установив «Доля в капитале» где-то между 0 и 100%. Однако вы обнаружите, что разбавление ваших вложений в акционерный капитал инвестициями с фиксированной доходностью снизит вашу среднегодовую доходность. Например, если у вас есть портфель из 50% акций (доходность 12%) и 50% инвестиций в основной капитал (доходность 6%), то общая доходность этого смешанного портфеля будет 9% (на полпути между 12% и 6%). ). Большинство финансовых инвесторов рекомендуют, чтобы пенсионеры инвестировали 50-80% своей основной суммы в фонды акционерного капитала.

- Лучший способ снизить волатильность при максимизации доходности – создать портфель, который распределяет активы между различными типами фондов и секторами, например, смесью отечественных и иностранных фондов, крупных, малых и средних компаний. фонды компаний, отраслевые секторы, такие как технологии, фармацевтика и финансовые фонды, а также фонды, использующие различные инвестиционные стратегии, такие как фонды «роста», «стоимости» и «дохода». Идея состоит в том, что если некоторые типы фондов в течение одного года работают плохо, другие типы фондов могут в этом году работать лучше, что поможет сгладить прибыль из года в год. Если каждый из фондов сам по себе обеспечивает хорошую долгосрочную доходность,тогда эта стратегия может снизить волатильность без снижения общей долгосрочной доходности портфеля. Вы можете узнать об авуарах, исторических нормах доходности и волатильности, а также инвестиционных стратегиях паевых инвестиционных фондов, исследуя фонды на Morningstar (www.morningstar.com) или в Value Line (www.valueline.com) или просматривая фонды ‘собственные веб-сайты.

- Компенсация инфляции. Благодаря улучшенному медицинскому обслуживанию люди живут дольше и дольше. Нет ничего необычного в том, чтобы прожить на пенсии 20 или 30 лет, а то и дольше. Вот почему это моделирование пенсионного дохода рассчитано на 35 лет. За этот период инфляция (со скоростью 3-5% в год), вероятно, снизит вашу покупательную способность примерно в три раза. По этой причине вы не можете рассчитывать, что сможете легко жить на фиксированный доход в течение длительного периода времени. Чтобы компенсировать этот эффект, вы должны планировать постепенно увеличивать свой пенсионный доход со скоростью 3-5% в год. Если ваш пенсионный капитал хотя бы частично инвестирован в фонды акционерного капитала,и вы рассчитываете свой доход как процент от вашей основной суммы (самый безопасный метод показан выше), тогда лучший способ сделать это – получить доход, который меньше ожидаемой нормы прибыли по вашей основной сумме на ожидаемую ставку инфляции. Например, если вы ожидаете получить 12% годовой доход от вашего общего портфеля, и вы ожидаете, что инфляция составит в среднем 4%, тогда возьмите 8% своей основной суммы в качестве дохода, оставив оставшиеся 4% для увеличения вашей основной суммы (и вашего дохода). ) для компенсации инфляции.если вы ожидаете получить 12% годовой доход от вашего общего портфеля, и вы ожидаете, что инфляция составит в среднем 4%, тогда возьмите 8% своей основной суммы в качестве дохода, оставив оставшиеся 4% для увеличения вашей основной суммы (и вашего дохода) в качестве компенсации для инфляции.если вы ожидаете получить 12% годовой доход от вашего общего портфеля, и вы ожидаете, что инфляция составит в среднем 4%, тогда возьмите 8% своей основной суммы в качестве дохода, оставив оставшиеся 4% для увеличения вашей основной суммы (и вашего дохода) в качестве компенсации для инфляции.

Ссылки

- Личные и семейные финансы ( http://www.nnfr.org/econ/famfin.htm)

- Центр инвесторов паевых инвестиционных фондов ( http://www.mfea.com/)

- Серия библиотек TIAA-CREF (Подробная и удобная информация о выходе на пенсию, инвестировании, социальном обеспечении и здравоохранении) ( http://www.tiaa-cref.org:80/libra/index.html)

- Fidelity Investments, Пенсионный раздел ( http://personal300.fidelity.com/retirement/)

- Библиотека для инвесторов VanKampen ( http://www.vankampen.com/knowledge/educ/)

- Индексы фондовых рынков ( http://www.efmoody.com/investments/)

- Учебник по распределению активов и теории портфеля для мелких инвесторов ( http://www.efficientfrontier.com/BOOK/title.shtml)

- «Строитель богатства взаимного фонда», Майкл Д. Хирш, HarperBusiness, 1992.

- «Краткое и простое руководство по инвестированию для выхода на пенсию», Г. Либерман, А. Лавин, К. Яник и Р. Рейнис, Alpha Books, 1996.

- «Как выйти на пенсию молодым и богатым», Дж. С. Койл, Warner Books, 1996.

- «Как выбрать лучшие паевые инвестиционные фонды для устойчивого роста и безопасности», Шелдон Джейкобс, Irwin Professional Publishers, 1992.

- «Как работают паевые инвестиционные фонды», Альберт Дж. Фредман и Расс Уайлс, New Your Institute of Finance, 1993.

- «Умри: радикальный финансовый план из четырех частей», Стивен М. Поллан и Марк Левин, HarperCollins, Нью-Йорк, 1997.

- «Право на пенсию: преимущества взросления», Нэнси Левитин, Avon Books, Нью-Йорк, 1994.

(c) 1998 г., TC O’Haver , Мэрилендский университет в Колледж-Парке

[email protected]