Таблиця моделювання доходу від виходу

на пенсію

http://www.wam.umd.edu/~toh/income/

Том O’Haver, Університет штату Меріленд, квітень 1998.

Текст переглянутий у квітні 2008 року

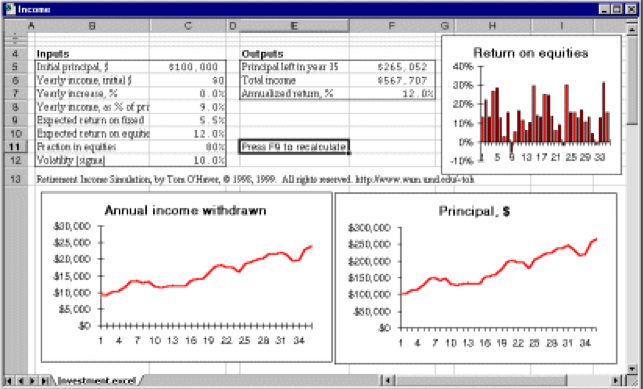

Це моделювання показує, скільки доходу ви можете зняти з пенсійного рахунку (наприклад, з рахунку IRA або 401k), який інвестує його в комбінацію інструментів із фіксованою або змінною процентною ставкою (власним капіталом), припускаючи, що всі відсотки та приріст капіталу повторно інвестується і не оподатковується. Ви можете контролювати вилучений дохід, рентабельність частки ваших інвестицій із фіксованим доходом та часткою власного капіталу, а також мінливість (невизначеність) частки власного капіталу. Графіки показують різницю основного та щомісячного доходів у порівнянні з часом протягом 35-річного періоду виходу на пенсію (наприклад, з 65 до 100 років або з 60 до 95 років). (Супутнє моделювання, Таблиця моделювання інвестицій можна використовувати для оцінки основної суми, яку можна накопичити, інвестуючи у ваші робочі роки).

Примітка: Це моделювання розроблено для навчальних цілей і не призначене як інструмент для детального особистого фінансового планування. Воно не враховує певні особисті та правові фактори, які можуть поширюватися на громадян США, такі як: додатковий дохід від пенсій, соціального забезпечення чи заробітку; податки на прибуток та прибуток на капітал; Штрафи IRS за дострокове зняття коштів до 59 років або за надмірне зняття коштів понад 150 000 доларів на рік; та мінімальне необхідне зняття податків з податкових рахунків після 70-річного віку.

Це моделювання доступне у трьох різних форматах електронних таблиць:

Версія OpenOffice Calc працюватиме як для Windows, так і для версії OpenOffice для Macintosh, яку можна безкоштовно завантажити з openoffice.org .

Версія Microsoft Excel має формат Excel 97/2000 / XP. Ви повинні мати Excel або Microsoft Office, щоб запустити цю версію.

Оригінальна версія WingZ все ще доступна. Ця версія використовує повзунки, керовані мишею, для управління входом і була розроблена за допомогою WingZ 1.1, об’єктно-орієнтованої електронної таблиці для Windows, Macintosh та UNIX. Ви повинні мати копію WingZ 1.1, щоб запустити цю версію. Ви можете завантажити цю версію моделювання у двійковому або HQX форматі.

Вхідні дані:

- Початкова заборгованість : це загальна сума, вкладена на ваші пенсійні рахунки на початку виходу на пенсію. Ви можете використовувати електронну таблицю інвестиційного моделювання, щоб оцінити основну суму, яку ви, ймовірно, отримаєте на пенсію.

- Річний дохід, початковий долар:Це використовується, якщо ви хочете щороку знімати певну суму в доларах із своєї основної суми як дохід, незалежно від того, як може змінюватися ваша основна сума через змінну віддачу інвестицій. Це буде сума в доларах, прийнята в перший рік (яка може зростати в наступні роки, як визначається наступним елементом введення, Щорічне збільшення).

- Щорічне збільшення:відсотковий коефіцієнт, на який ви хочете щороку збільшувати свій дохід (тобто компенсувати інфляцію). Якщо для цього значення встановлено нуль, це означає, що ви будете отримувати однакові доходи щороку.

- Щорічний дохід у % від суми основного боргу:він використовується, якщо ви бажаєте щороку вилучати фіксований відсоток від своєї основної суми як дохід, який, отже, може коливатися з року в рік через змінну віддачу інвестицій. Примітка: Ваш загальний дохід буде сумою доларової суми, визначеної двома вищевказаними змінними, та відсотка основного боргу, зазначеного цією змінною.

- Очікувана віддача від фіксованого. Середня річна прибутковість частки вашого інвестиційного портфеля з фіксованою процентною ставкою (наприклад, облігацій або депозитних сертифікатів). Типовий прибуток на фіксованому рахунку становить 3 – 6%. Рентабельність на таких типах рахунків змінюється настільки мало з року в рік, що їх можна вважати ефективно “фіксованими”.

- Очікувана рентабельність акцій. Середня річна прибутковість частки власного капіталу (акцій та фондового фонду) вашого інвестиційного портфеля. Рентабельність інвестицій в акціонерний капітал, як правило, більша, ніж рентабельність інвестицій у основний капітал. Типова прибутковість власного капіталу становить 10 – 20%.

- Частка в акціях. Частка вартості вашого портфеля, яка інвестується в акції (акції та фонди акцій). Якщо ви встановите для цього нуль, це означає, що весь ваш портфель знаходиться у фіксованих інвестиціях (ультраконсервативна позиція); якщо встановлено значення 100, усі ваші інвестиції здійснюються в акції (більш агресивна позиція).

- Нестабільність (сигма) . Це імітує волатильність частки власного капіталу вашого портфеля, контролюючи коливання доходу від власного капіталу з року в рік. Якщо ви встановите для цього нуль, це означає, що коливання повернутого не коливаються (нереальна припущення). Нестабільність вимірюється в “сигмах” (стандартне відхилення). Типові сигми для окремих акціонерних пайових фондів становлять 10-20%, але добре збалансований портфель різноманітних типів фондів може мати волатильність дещо меншу, ніж ця.

Виходи:

- Основна особа у 35 році:Основна сума, що залишилася на 35-му році виходу на пенсію (вік 100, якщо ви виходите на пенсію у 65 років).

- Загальний дохід:загальна сума, яку ви взяли як дохід за 35-річний період моделювання.

- Річна прибутковість: Середньорічна прибутковість усього вашого портфеля (фіксованого та частки власного капіталу разом узятих) за 35-річний період моделювання. Це, як правило, дещо відрізнятиметься від “Очікуваної прибутковості”, встановленої у Вхідних даних, через мінливість інвестицій в акціонерний капітал.

Графіки:

- Довіритель:загальна вартість вкладеного основного боргу. Вісь х – кількість років виходу на пенсію.

- Вилучений річний дохід:це ваш загальний валовий щорічний дохід (до оподаткування). Вісь х – кількість років виходу на пенсію. Якщо ваша основна сума знаходиться на відстроченому податком рахунку для виходу на пенсію (наприклад, ІРА або спонсований компанією кваліфікований план у розмірі 401 тис.), Вам доведеться заплатити звичайні податки на прибуток з цього доходу. Якщо ваша основна сума перебуває на рахунку в Roth IRA, ви вже заплатили податки на прибуток, і тому це представляє ваш дохід після сплати податків (забрати додому).

- Річна рентабельність акцій: Це імітує річну різницю річної рентабельності частки власного капіталу (акцій та фондового фонду) вашого інвестиційного портфеля. Середнє значення контролюється змінною “Рентабельність власного капіталу”, а коливання (варіація) – змінною “Волатильність”. Щоразу, коли ви перераховуєте електронну таблицю, обчислюється інший випадковий набір повернень.

Експерименти.

- Почніть з початкового принципала, встановленого, скажімо, на 1 000 000 доларів США, а для всіх інших змінних встановлено нуль. Очевидно, що в цьому випадку ви не отримуєте доходу, тому графік доходів залишається рівним нулю, а основний графік залишається рівним.

- Збільшите змінну “Річний дохід, початковий долар” і зауважте ефект: графік річного доходу – це рівна лінія (константа), а основний графік – пряма лінія, що нахилена вниз, показуючи вичерпання основного боргу. Встановіть дохід у $ 100 000 на рік. У цьому випадку ви можете розрахувати у своїй голові – через 10 років у вас, очевидно, закінчаться гроші, і це показано на графіках, як і слід було очікувати. Запитання: Який найбільший річний дохід ви можете отримати, через який ваші гроші прослужать щонайменше 35 років? Чи вважаєте Ви, що розумний щорічний дохід для тих, хто починає з мільйона доларів?

- Поверніть “Річний дохід, початковий долар” до нуля. Збільшите “Річний дохід як % від суми основного боргу” і помітьте ефект: і графік річного доходу, і основний графік тепер є кривими лініями. Це пов’язано з тим, що дохід обчислюється як фіксований відсотоквід суми основного боргу, тому, коли основна сума вичерпується, дохід падає. Якщо ви встановите для цієї змінної 10% (з первісної суми на 1 000 000 доларів США), початковий дохід – 100 000 доларів на рік, як і раніше, ви побачите, що гроші у вас не закінчаться раптово; швидше, ваш річний дохід значно зменшується з часом, оскільки основна сума вичерпується.

- Тепер припустимо, що ви вклали всю свою основну суму на рахунок із фіксованою віддачею, заробляючи 5% на рік. Встановіть для змінної “Fixed Return” значення 5. Встановіть щорічний дохід у розмірі 30000 доларів. Тепер головний графік показує криву вгору оскільки відсотки від ваших інвестицій, що складаються з року в рік, більш ніж компенсують вилучений щорічний дохід у розмірі 30000 доларів. Тепер ви можете збільшити свій дохід, не втрачаючи грошей. Запитання: Який дохід ви можете отримати, що призведе до того, що ваш принципал залишатиметься незмінним протягом 35 років тривалості моделювання? Обмежуючи свій дохід до цієї суми, у вас ніколи не залишиться без грошей, незалежно від того, скільки часу ви проживете, і у вас буде весь оригінальний комітет, який потрібно передати своїм спадкоємцям. Однак, можливо, вам не байдуже залишати що-небудь позаду, і в цьому випадку ви можете ще більше збільшити свій дохід. Перевагою інвестування свого принципала в інструменти з фіксованою прибутковістю є передбачуваність – тобто, Ви можете точно передбачити, скільки доходу ви отримаєте від своїх інвестицій і скільки триватиме ваша основна сума. Якщо ви накопичили досить великий розмір основного боргу, тоді ви можете мати розкіш інвестувати в передбачувані, безтурботні інвестиції з фіксованою віддачею. Однак багато пенсіонерів вважають, що їм потрібно отримувати більше пенсійного доходу, ніж дозволяють інвестиції з фіксованою віддачею.

- Скільки доходу вам знадобиться на пенсії? Багато фінансових радників кажуть, що вам знадобиться від 80% до 100% вашого передпенсійного доходу. Деякі витрати будуть зменшені на пенсії (відсутність щоденних поїздок на роботу, можливо нижчі витрати на одяг, нижчі витрати на житло, якщо ваш будинок окупиться до того часу), але деякі витрати можуть бути більшими. (Більшість пенсіонерів повідомляють, що вони витрачають більше на поїздки, розваги, їжу на вулиці та, особливо в міру старіння, на медичні витрати). Але якщо вам багато років після виходу на пенсію, як ви можете оцінити, якими будуть ваші доходи безпосередньо перед виходом на пенсію? Як мінімум, цілком ймовірно, що ваш дохід буде встигати за рівнем інфляції, яка за останні кілька десятиліть становила в середньому від 3 до 5%. Більше того, це ‘Швидше за все’, ви отримаєте підвищення, або кращі можливості працевлаштування в певні моменти свого трудового життя. Це означає, що протягом 30-річного періоду ваш дохід може легко перевищувати ваш початковий дохід у 5-10 разів, хоча це може здатися великими грошима з точки зору когось, хто тільки починає своє робоче життя. Соціального забезпечення буде явно недостатньо, навіть якщо ця система все ще функціонує, коли ви виходите на пенсію. Вважайте себе щасливчиком, якщо ви будете отримувати пенсію від свого роботодавця – такі пенсії стають все рідше і рідше. Швидше за все, вам доведеться генерувати більшу частину або весь пенсійний дохід самостійно за рахунок пенсійних заощаджень та інвестицій, або кращі можливості працевлаштування в певні моменти вашого трудового життя.

- Улюблений спосіб збільшення пенсійного доходу – це збільшення інвестиційної віддачі ваших пенсійних заощаджень. Як правило, прибутковість інвестицій в акціонерний капітал (акції та пайові інвестиційні фонди) більша, ніж рентабельність інвестицій у основний капітал. Середньорічна довгострокова прибутковість фондового ринку в минулому становить 10%, включаючи Велику депресію та 12% без урахування депресії. Щоб імітувати інвестиції в акції, встановіть змінну “Частка в акціях” на 100%, а “Рентабельність власного капіталу” між 10% і 12%. Питання: Тепер, як що річний дохід ви можете вважати достатнім, що залишить ваш головний прибуток незмінним?

- Недоліком інвестування в акції є ризик коливання прибутковості (так звана “волатильність”). В окремі роки фондовий ринок працює краще, ніж в інші роки. Волатильність – це ступінь коливання прибутковості приблизно біля середнього; це виражається через середнє квадратичне відхилення. Чим вище стандартне відхилення, тим вище коливання.

Ви можете змоделювати вплив цих коливань, встановивши для змінної “Волатильність” деяке ненульове значення. Це призведе до деякої “нерівномірності” на головній кривій (і на кривій доходу, якщо ви базуєте весь або частину свого доходу на відсотках від основної суми). Щоразу, коли ви перераховуєте електронну таблицю, обчислюється інший випадковий набір повернень. Це все одно, що моделювати різні можливі альтернативні “ф’ючерси”. Щоразу, коли ви пробуєте інший набір вхідних змінних, вам слід натискати клавішу F9 кілька разів, щоб спостерігати, наскільки змінюється ваш дохід.

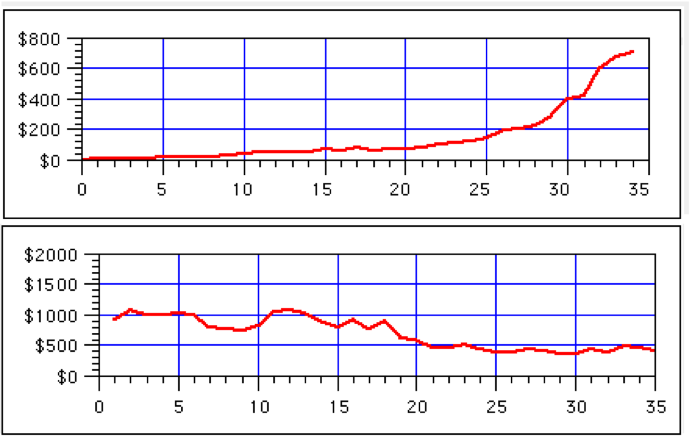

Очевидним наслідком коливання прибутковості інвестицій є те, що це робить неможливим точне планування. Насправді ефект коливань є більшим у ваші пенсійні роки, коли ви знімаєте дохід зі своїх пенсійних рахунків, ніж у роки накопичення багатства, коли ви вносите внески на свої пенсійні рахунки. Це проілюстровано на наступному графіку, який демонструє моделювання випадкових коливальних прибутків на основний капітал для двох сценаріїв. Верхній графік ілюструє роки накопичення багатства (розраховані за допомогою електронної таблиці моделювання інвестицій)), а нижній графік ілюструє роки пенсійного доходу. Середня річна прибутковість (10%) та стандартне відхилення (15%) ідентичні для цих двох сценаріїв. Єдина відмінність полягає в тому, що у верхньому графіку вносяться регулярні внески, тоді як у нижньому графіку – регулярні відкликання. Очевидно, що ефект нестабільності набагато більший для пенсійного доходу. Це одна з причин того, що пенсіонерам часто рекомендують зберігати основний капітал у збалансованому портфелі консервативних фондів акцій та фондів із фіксованою віддачею, щоб зменшити волатильність. Однак люди, які перебувають у фазі накопичення багатства, можуть терпіти більшу волатильність і можуть дозволити собі інвестувати агресивніше.

Але є ще одна і ще більш серйозна проблема. Якщо середньоквадратичне відхилення є достатньо великим відносно середньої віддачі, можливо, ваша основна сума може бути вичерпана протягом тривалості вашого життя. Як тільки це станеться, ви не зможете повернути основну суму, оскільки ви більше не робите внесків. Спробуйте збільшити волатильність і подивіться, чи зможете ви спостерігати такий сценарій “зірватися”. Очевидно, ви хочете усунути цю можливість. Існує кілька способів зменшити ймовірність зриву: ви можете зменшити швидкість виведення коштів, збільшити норму рентабельності інвестицій або зменшити волатильність прибутковості інвестицій.

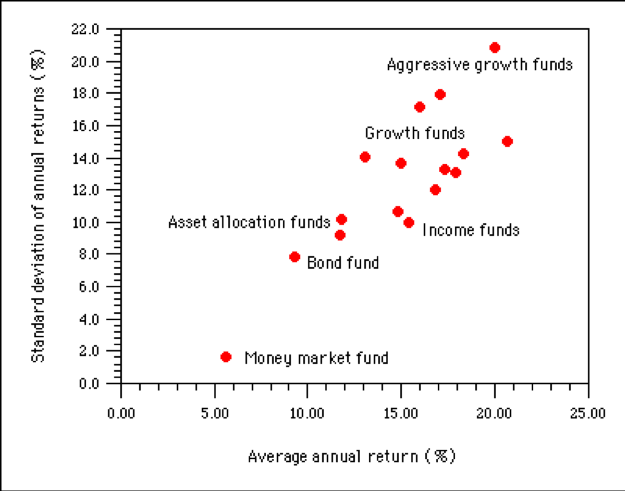

- Які значення типових стандартних відхилень для різних видів інвестицій? Наступна діаграма показує відсоток середньорічної прибутковості (на горизонтальній осі), побудований на основі річного стандартного відхилення (на вертикальній осі) декількох різних типів інвестицій. (Це реальні приклади відомих фондів, розрахованих за період 1987-1997 рр.). Очевидно, тут спостерігається тенденція: інвестиції з найвищим потенційним рівнем прибутковості, як правило, мають найбільшу волатильність.

Очевидно, бажані як висока середня віддача, так і низька стандартна девіація. Взагалі, фонди, що використовують інвестиційні стратегії з “більш високим ризиком”, дають більшу середню віддачу та більші стандартні відхилення, ніж фонди, що використовують більш консервативні стратегії.

Ви можете змоделювати ефект інвестування в ці типи фондів, використовуючи ці значення для встановлення змінних “Рентабельність власного капіталу” та “Волатильність”. (У версії WingZ повномасштабний повзунок Volatility представляє стандартне відхилення 60%. Стандартне відхилення відображається у верхньому правому куті повзунка). Питання: на основі списку даних взаємних фондів у цій таблиці, який із цих типів фондів дозволив би вивести найбільший річний дохід без значного ризику зриву до 35 року?

Незважаючи на більший ризик акцій порівняно з інвестиціями з фіксованою прибутковістю, середній довгостроковий прибуток все ще кращий для акцій. Очікувана тривалість життя зараз достатньо велика, щоб багато з нас провели 30 років і більше на пенсії, що більшість людей вважали б довгостроковою інвестицією. З цієї причини багато пенсіонерів зберігають значну частину свого основного капіталу, вкладеного в акції.

- Ефект волатильності залежить від того, чи візьмете ви ваш дохід у відсотках від основного боргу чи як фіксовану суму в доларах. Щоб продемонструвати це, спробуйте наступний експеримент. Встановіть стандартне відхилення нулю, а % доходу – нулю. Потім відкоригуйте дохід у доларах, поки основна сума не буде вичерпана у 35 році. Тепер збільшите стандартне відхилення до 5% та відзначте великий ефект. Тепер встановіть % доходу на той самий дохід і встановіть нульовий дохід у доларах. Перерахуйте електронну таблицю та зауважте більшу стабільність вашого доходу в наступні роки. По суті, ця стратегія зменшує ваш дохід, коли прибуток від інвестицій низький, і збільшує його, коли прибуток високий, значно зменшуючи ймовірність того, що ви зірветься.

- Одним із способів зменшити ризик є інвестування у поєднання основних інвестицій та акцій. Ви можете змоделювати це, встановивши “Частка в акціях” десь від 0 до 100%. Однак ви побачите, що розбавлення інвестицій у власний капітал інвестиціями з фіксованою прибутковістю зменшить вашу середню річну прибутковість. Наприклад, якщо у вас є портфель із 50% акцій (повернення 12%) та 50% фіксованих інвестицій (повернення 6%), тоді загальний прибуток цього змішаного портфеля складе 9% (на півдорозі від 12% до 6% ). Більшість фінансових інвесторів рекомендують пенсіонерам інвестувати 50-80% своєї основної суми в інвестиційні фонди.

- Кращим способом зменшити волатильність, одночасно максимізуючи прибутковість, є створення портфеля, який розподіляє свої активи між різними типами фондів та секторами, наприклад, поєднання вітчизняних та іноземних фондів, великих компаній, малих компаній та середнього розміру фонди компаній, сектори промисловості, такі як технології, фармацевтика та фінансові фонди, та фонди, що використовують різні інвестиційні стратегії, такі як “зростання”, “вартість” та “дохід”. Ідея полягає в тому, що якщо деякі типи фондів погано працюють один рік, інші види фондів можуть мати кращі результати у цьому році, що допоможе згладити прибутки з року в рік. Якщо кожен із фондів самостійно досягає хорошої довгострокової віддачі, тоді ця стратегія може зменшити волатильність без зменшення загальної довгострокової віддачі портфеля. Ви можете дізнатись про запаси, історичні норми прибутковості та волатильності, а також про інвестиційні стратегії пайових фондів, досліджуючи кошти на Morningstar (www.morningstar.com) або в Value Line (www.valueline.com) або переглядаючи фонди ‘власні веб-сайти.

- Компенсація інфляції. Завдяки покращенню медичної допомоги люди живуть все довше і довше. Незвично прожити 20 або 30 років на пенсії – а то й довше. Ось чому це моделювання пенсійного доходу має 35-річний часовий ряд. Протягом цього періоду інфляція (зі швидкістю 3-5% на рік), ймовірно, зменшить вашу купівельну спроможність приблизно втричі. З цієї причини ви не можете сподіватися, що будете довго жити з фіксованим доходом. Щоб компенсувати цей ефект, вам слід планувати збільшувати свій пенсійний дохід поступово з часом зі швидкістю 3-5% на рік. Якщо ваша основна сума виходу на пенсію принаймні частково вкладена в пайові фонди, і ви обчислюєте свій дохід у відсотках від вашої основної суми (покажіть вище, щоб це було найбезпечнішим математичним методом), тоді найкращий спосіб зробити це – взяти дохід, менший за очікувану норму рентабельності вашої основної суми на очікувану ставку інфляції. Наприклад, якщо ви розраховуєте отримати 12% річної прибутковості від загального портфеля, і ви очікуєте, що інфляція складе в середньому 4%, тоді візьміть 8% від вашої основної суми як дохід, залишивши 4% для зростання вашої основної суми (і вашого доходу ) для компенсації інфляції.якщо ви розраховуєте отримати 12% річної прибутковості від загального портфеля, і ви очікуєте, що інфляція складе в середньому 4%, тоді візьміть 8% від вашої основної суми як дохід, залишивши 4% для зростання вашої основної суми (і вашого доходу) для компенсації для інфляції.

Список літератури

- Особисті та сімейні фінанси ( http://www.nnfr.org/econ/famfin.htm)

- Центр інвесторів пайових фондів ( http://www.mfea.com/)

- Серія бібліотек TIAA-CREF (Детальна, зручна для споживачів інформація щодо виходу на пенсію, інвестування, соціального забезпечення та охорони здоров’я) ( http://www.tiaa-cref.org:80/libra/index.html)

- Інвестиції у вірність, розділ “Вихід на пенсію” ( http://personal300.fidelity.com/retirement/)

- Бібліотека інвесторів VanKampen ( http://www.vankampen.com/knowledge/educ/)

- Індекси фондового ринку ( http://www.efmoody.com/investments/)

- Посібник з розподілу активів та теорії портфеля для дрібних інвесторів ( http://www.efficientfrontier.com/BOOK/title.shtml)

- “Взаємний фонд” Будівельник багатства “, Майкл Д. Гірш, HarperBusiness, 1992.

- “Швидкий та простий посібник з інвестування на пенсію”, Г. Ліберман, А. Лавін, К. Янік та Р. Рейніс, Alpha Books, 1996.

- “Як вийти на пенсію молодим і багатим”, Дж. С. Койл, Warner Books, 1996.

- “Як вибрати найкращі взаємні фонди без навантаження для стабільного зростання та безпеки”, Шелдон Джейкобс, видавництво Irwin Professional, 1992 р.

- “Як працюють взаємні фонди”, Альберт Дж. Фредман та Русс Вайлз, New Your Institute of Finance, 1993.

- “Die Broke: радикальний фінансовий план із чотирьох частин”, Стівен М. Поллан та Марк Левін, HarperCollins, Нью-Йорк, 1997.

- “Пенсійне право: Переваги старіння”, Ненсі Левітін, Avon Books, Нью-Йорк, 1994.

(c) 1998, TC O’Haver , Університет штату Меріленд в Коледж-Парку

[email protected]